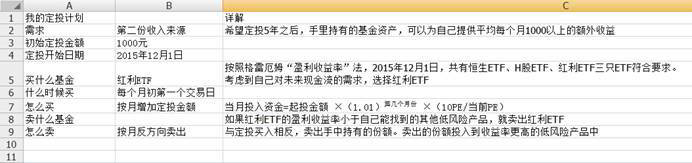

写在前面

前段时间忙工作,业余零碎时间看了几本书和几个课程,但都没在小站上进行更新。后面有时间慢慢更。本篇是银行螺丝钉在2015年在雪球上出版的《指数基金投资指南》的摘录笔记。

第一章 给基金新手的建议

能产生现金流的资产,它的价格主要取决于现金流的大小和稳定性。不能产生现金流的资产,它的价格主要取决于供求关系。

爱因斯坦说过,复利是世界上第八大奇迹。复利可以让看起来平淡无奇的收益率,在时间的作用下产生难以想象的奇迹。

第二章 了解指数

国内有三大指数系列。上海证券交易所开发的上证系列指数,和深圳证券交易所开发的深证系列指数,都属于交易所开发的指数。中证指数公司开发的中证系列指数,则属于指数公司开发的指数。

美国主要有三大指数:纳斯达克指数、标普500指数、道琼斯指数。纳斯达克指数是交易所指数,而标普500和道琼斯指数则是指数公司开发的。

香港主要是恒生公司开发的指数,例如恒生指数和H股指数。

投资一向谨慎的巴菲特,为什么会在公开场合向普通投资者推荐指数基金?这取决于指数的一些特性:平均性、永续性、被动性、周期性、低风险。

跟踪指数,让我们可以获得市场的平均值;指数的被动性,让我们可以摒弃人性的恐惧与贪婪;指数的永续性,让我们遭受本金永久性损失的可能性大大降低;指数的周期性,给我们提供了源源不断的买入和卖出机会;指数具备个股的特性,让我们可以用价值投资策略去分析它,同时避免一些风险。

第三章 了解指数基金

误差1:指数基金的业绩比较基准——有的指数基金,其业绩比较基准并不是其对应的指数。

误差2:指数基金的仓位 ——未满仓导致的追踪误差。

误差3:不同渠道的指数基金导致的管理费用等——一般场内基金比场外基金的费率低,误差更小。

误差4:汇率风险 ——跨境指数基金的汇率风险。误差5:指数基金规模与运作历史 ——规模越大,运行实力越长,归属大公司的指数基金,在应对流动性危机或大额申购赎回时表现会更好。

美国证券期货交易所对宽基指数的定义 :“如果指数包括10只以上股票,单个成分股权重不超过30%,权重最大的5个股票累计权重不超过指数的60%,并且成分股日均交易额超过5000万美元,那这个指数可以称为宽基指数。”。不过我这里定义宽基指数的时候,还要再加上一个定义:包含的行业种类要多。

第四章 指数基金的估值

最常见的估值有三个:市盈率(PE)、市净率(PB)、股息率。

市盈率的定义是:公司市值/公司盈利(即PE=P/E,其中P代表公司市值,E代表公司盈利)。市盈率包括两个变量:市价和盈利。所以应用市盈率的前提有两个,一是流通性好能够以市价成交,二是盈利稳定不会有太大波动。

流通性越不好的股票,市盈率就越没有参考价值。 这是因为当你想以这个市盈率去进行投资的时候,你的投资行为就会极大地影响市价,形成一种反馈效应。有比较合理的流动性,是应用一切估值指标的前提。一般能够进入沪深300、中证500之类指数的股票流动性都没有什么问题。

有“市盈率陷阱”的没落行业和周期行业,有的行业处于成长期或者亏损,也不适用市盈率。

周期性的行业有很多,例如钢铁、煤炭、证券、航空、航运等。基本提供同质化产品和服务的行业,都具备比较明显的周期性,并不适合用市盈率估值。

很明显亏损股无法使用市盈率这个指标。另外,正处于高速成长期的股票,公司的盈利大部分需要用于再投入扩大规模,所以盈利会被人为地调整,并不能稳定,因此也不适合用市盈率估值。

市净率指的是每股股价与每股净资产的比率,也就是我们说的账面价值 。净资产通俗来说就是资产减去负债,它代表全体股东共同享有的权益。具体的计算在上市公司的年报中都有。净资产这个财务指标比盈利要更加稳定。而且大多数公司净资产都是稳定增加的,大都可以计算市净率。

说道市净率就不得不说净资产收益率ROE。ROE是净资产收益率,即净利润除以净资产。同样的资产,有的企业可以运作它产生更高的收益,有更高的资产运作效率。衡量资产运作效率的重要指标就是净资产收益率ROE。

我个人认为,ROE是企业所有经营指标中最关键的一个。巴菲特的老搭档查理·芒格也说过:“从长期来看,一只股票的回报率与企业发展息息相关,如果一家企业40年来的盈利一直是资本的6%(即ROE6%),那40年后你的年均收益率不会和6%有什么区别,即使你当初买的是便宜货。如果该企业在20—30年的盈利都是资本的18%,即使当初出价高,其回报依然会让你满意。”

ROE越高的企业,资产运作效率越高,市净率也就越高。资产价值越稳定,市净率有效性越高。

如果一个企业主要靠无形资产来经营,像律师事务所、广告服务公司、互联网公司,那市净率就没有多少参考价值了。

从这里我们可以看出,企业的资产大多是比较容易衡量价值的并且长期保值的资产,例如工厂、土地、铁路、存货等,这样的企业,很适合用市净率。如果周期股的资产主要是有形资产,并且资产长期保值,那这个周期股就很适合用市净率估值。像证券、航空、航运、能源等都很适合用市净率估值。所以一些周期性的行业指数基金,适合用市净率来估值;如果宽基指数基金遇到了短期的经济危机,盈利不稳定,也可以用市净率来辅助估值。

简单来说,股息率是企业过去一年现金派息额除以公司的总市值。而分红率是企业过去一年的现金派息额除以公司的总净利润。这两个比率,分子一样,但是分母一个是公司市值,一个是公司当年净利润。

指数基金估值方法:

方法一:关注我的雪球。大家可以直接关注我的雪球:在雪球中搜索“银行螺丝钉”,关注我即可。

方法二:中证指数官网。

方法三:申万历史数据。通过这个网址下载。可以结合Excel或者MATLAB做一些简单的历史数据分析。

第五章 当下追踪的指数基金

目前追踪H股的ETF,规模最大流动性最好的是易方达公司的H股ETF(510900)。

作为A股三大指数之一,沪深300代表蓝筹,中证500代表中小股,上证50代表超大蓝筹。

基本面相近的两个指数,买入估值较低的,收益会更好。

目前追踪上证50指数的指数基金有很多,这里推荐规模最大的一只华夏上证50ETF(510050),这也是第一只追踪上证50的ETF,规模、流动性、误差都不错。

作为一个成熟的交易市场,港股估值分布也比较合理 。

追踪恒生指数的ETF也有几只,这里推荐华夏公司的恒生ETF(159920),采用沪港通渠道建立的ETF。

市场上追踪红利指数的ETF是红利ETF(510880),也是我投资时间最长的一只基金了。

第六章 怎么投资指数基金?

在格雷厄姆的晚年,他一直在思考,如何快速有效地给股票估值。他使用了一个指标,叫作盈利收益率。什么是盈利收益率呢?盈利收益率的定义是:盈利收益率=股票盈利/股票市值。

盈利收益率的这个定义是不是比较眼熟呢?是的,盈利收益率是市盈率的倒数。市盈率是市价除以盈利,而盈利收益率是盈利除以市价,互为倒数。实际上盈利收益率就是市盈率,不过换了一种表达方式。

盈利收益率这种表达方式,让我们可以方便地将指数基金与债券利率、其他指数基金的盈利收益率、房地产的租售比、银行理财的年收益率等等横向比较,从而选出最值得投资的一类。

这就是格雷厄姆用盈利收益率去买股票的两个标准了,非常简单:(1)盈利收益率要大于10%;(2)盈利收益率要在国债利率的两倍以上。

他把股票看作是一种特殊的债券,这个债券的利率就是盈利收益率。

所以什么时候该卖出股票基金,取决于“投资者所能找到的最大无风险收益率 ”,并没有一个普适的标准。

只有当“盈利收益率大于10%,并且盈利收益率大于国债利率的两倍以上 ”时,我们才会去考虑这个指数基金。换句话说,我们只会从符合这两条标准的指数基金中去挑选。这就解决了“买什么”的问题。我们持有指数基金到什么时候呢?“只有当我们能够找到比股票盈利收益率更高的稳健品种时,我们才会考虑卖出股票 ”。这就方便了我们在股票和其他资产大类之间横向比较,选择当下最佳的资产大类,解决了“卖什么”这个问题。

第七章 定投的方法

根据计算仓位的凯利公式[仓位F=(bp-q)/b,b是赔率,p代表胜率,q=1-p,估值越低,我们的收益率越高,赔率越高,胜率也就越高,所以我们应该投资的仓位也就要大一点。换句话说,越是低估,定投对应的那一期的额度越要增加。

纯粹的定额定投可以取得不错的收益,不过在思考了上面长期定额定投的缺陷后,我逐渐改为定期不定额的定投策略。步骤如下:

(1)想好自己在哪个估值区域买入,哪个估值区域持有,哪个估值区域卖出。例如沪深300和恒生指数,它们的主要估值集中在10—18PE,低于10PE就是低估区域,不断买入;10—18PE持有,18PE以上分批卖出。

(2)设置起始投资金额。

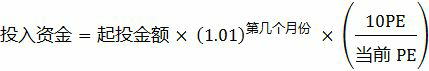

(3)设置波动公式。如果之后定投的时候,沪深300PE下跌到了7PE,我们可以用下面这个公式计算该投入的资金:

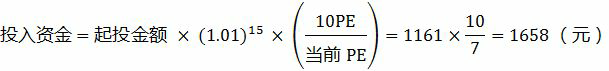

例如到了定投的第二年第三个月,沪深300跌到了7PE,那么

PS:如果资金量还有余力,可以调整系数,例如“投入资金=1161×(10/7)^2=2369元”,这样下跌后投入的资金会以几何倍数提升,在低估区域买入的份额更多,代价就是要拿出更多的收入来定投。友情提示,股市有风险,投资要量力而行!

第八章 构建属于自己的定投计划

将定投计划落在纸面上,坚定不移地执行。